高端装备 光电显示

摘要:根据CINNO Research统计数据显示,2021年中国大陆新型显示行业设备市场规模达1,100亿元。其中,AMOLED 设备市场规模约600亿元,占比约55%;Mini LED/Micro LED市场规模约271亿元,占比24%;TFT-LCD市场规模约228亿元,占比21%。

根据CINNO Research数据,2020年中国大陆TFT-LCD产能全球占比达到55%,首次超过一半产能,而AMOLED产能预计2024年达到全球的52%。经过数十年的发展,中国已成为全球新型显示行业的制造中心。

2021年中国大陆新型显示行业设备市场规模达1,100亿元

新型显示行业近几年发展迅速,投入规模大。根据CINNO Research统计数据显示,2021年中国大陆新型显示行业设备市场规模达1,100亿元。其中,AMOLED 设备市场规模约600亿元,占比约55%;Mini LED/Micro LED市场规模约271亿元,占比24%;TFT-LCD市场规模约228亿元,占比21%。

CINNO Research预测,伴随2022年TFT-LCD新的建厂和扩产,将带动该部分设备市场规模的小幅增长;同时, 2024年后也将迎来高世代AMOLED行业新的一波建厂周期,预计AMOLED行业设备市场规模将在2024年到达新的顶峰约866亿元;Mini LED/Micro LED凭借高对比度、高亮度、高动态范围、寿命长等性能,已成为新型显示行业新的发力点,预估到2025年Mini LED/Micro LED行业设备市场规模将达270亿元。

图示:2016-2025年中国大陆新型显示行业设备市场规模趋势,来源:CINNO Research

2021年中国大陆新型显示行业检测设备市场规模达59亿元

在新型显示行业高速发展的过程中,中国大陆检测设备行业表现亮眼,获得了高速的发展机会。

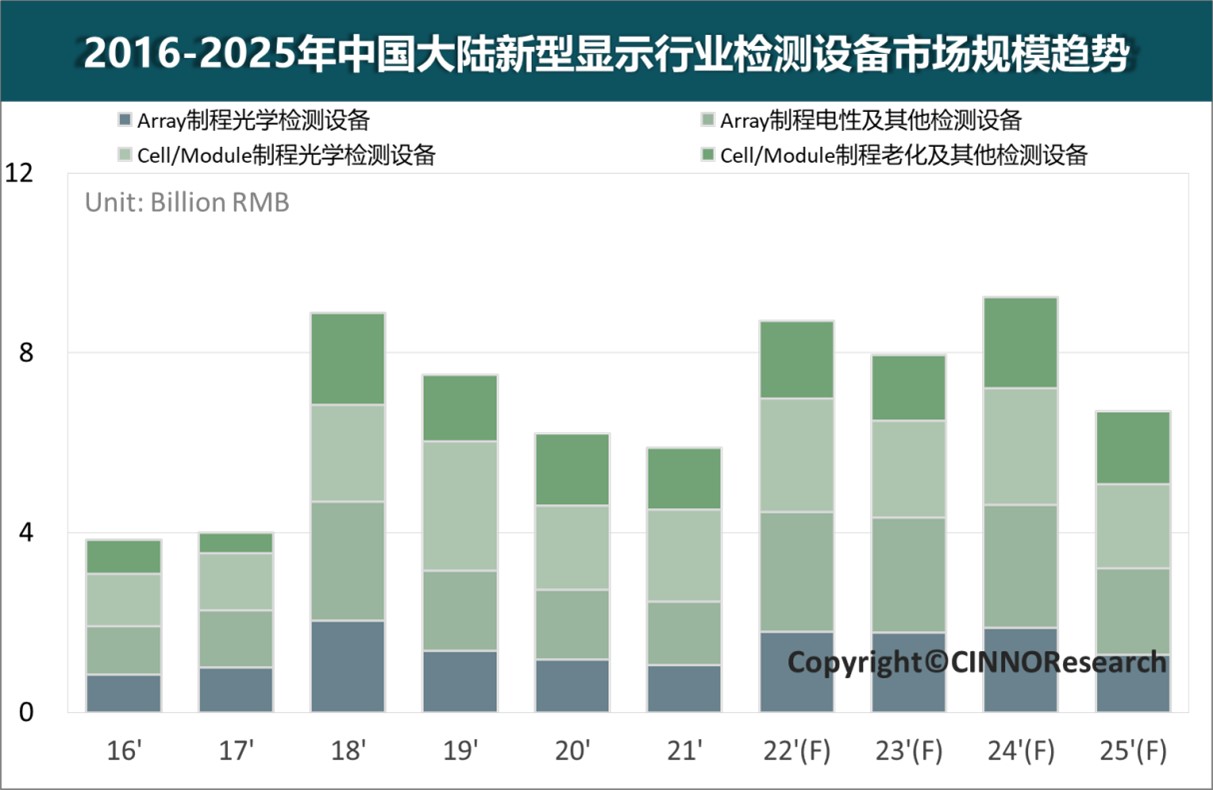

在新型显示行业检测设备领域,主要包括Array制程光学检测设备、Array制程电性及其他检测设备,Cell/Module自动制程光学检测设备、Cell/Module非自动制程光学检测设备、Cell/Module老化、触控及其他检测设备(合计统称为Cell/Module检测设备)。CINNO Research统计数据表明,中国大陆2021年检测设备市场规模约59亿元,其中Cell/Module光学检测设备约21亿元,占比36%。

CINNO Research预测,伴随着2022年起TFT-LCD及AMOLED多座工厂进入建设期,新的建厂和扩产将带动中国大陆新型显示行业检测设备市场规模在2024年将有望达92亿元,其中Cell/Module制程光学检测设备市场规模在2024年也将达到26亿元。

图示:2016-2025年中国大陆新型显示行业检测设备市场规模趋势,来源:CINNO Research

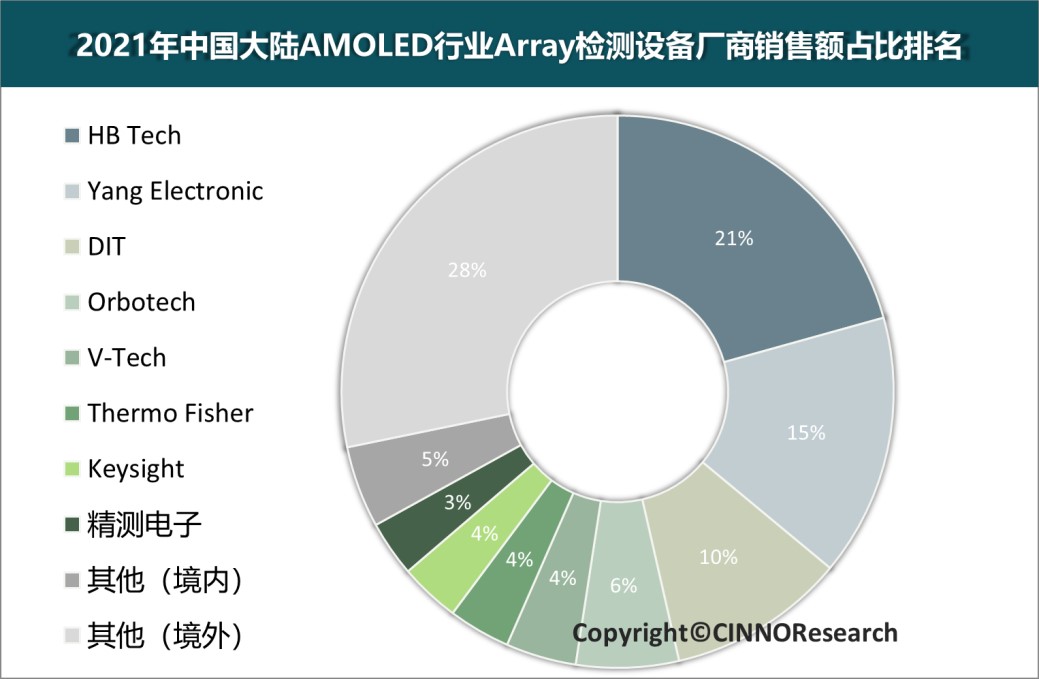

2021年国外厂商主导中国大陆AMOLED行业Array检测设备市场

根据CINNO Research统计数据显示,2021年中国大陆AMOLED行业Array制程检测设备厂商销售额前三位分别为HB Tech、Yang Electronic和DIT,国产化率约为8%,主要以精测电子等本土设备商为代表。

图示:2021年中国大陆AMOLED行业Array制程检测设备厂商销售额占比,来源:CINNO Research

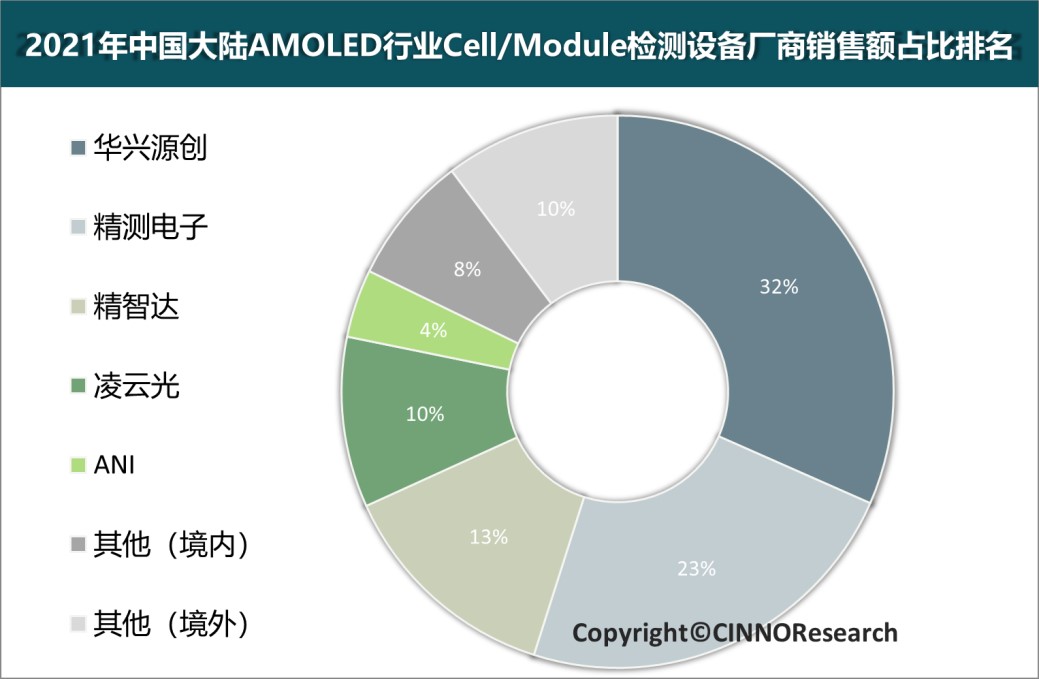

2021年中国大陆本土厂商在AMOLED行业Cell/Module检测设备市场占据主导地位

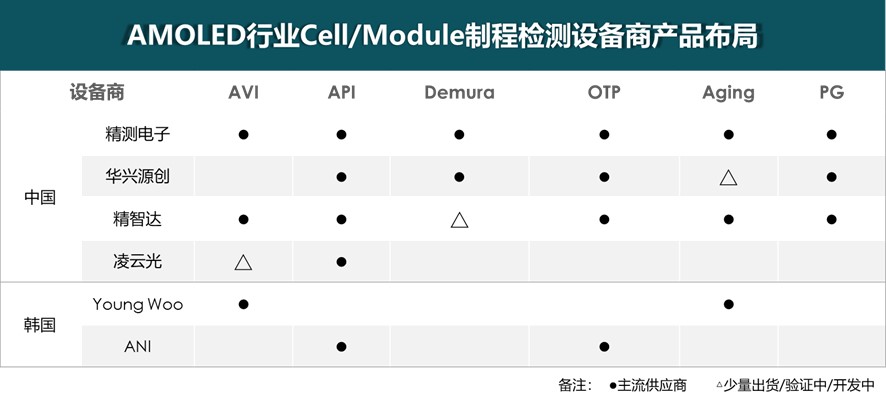

根据CINNO Research统计数据显示,在Cell/Module制程段,通过中国大陆检测设备商华兴源创、精测电子、精智达、凌云光等企业的不断发展努力,大部分产品已实现国产化供货。

CINNO Research统计中国大陆面板厂设备采购需求规模及中国大陆检测设备企业出货规模,2021年中国大陆AMOLED行业Cell/Module制程检测设备厂商的销售额前三位分别为华兴源创、精测电子和精智达。

图示:2021年中国大陆AMOLED行业Cell/Module检测设备厂商销售额占比,来源:CINNO Research

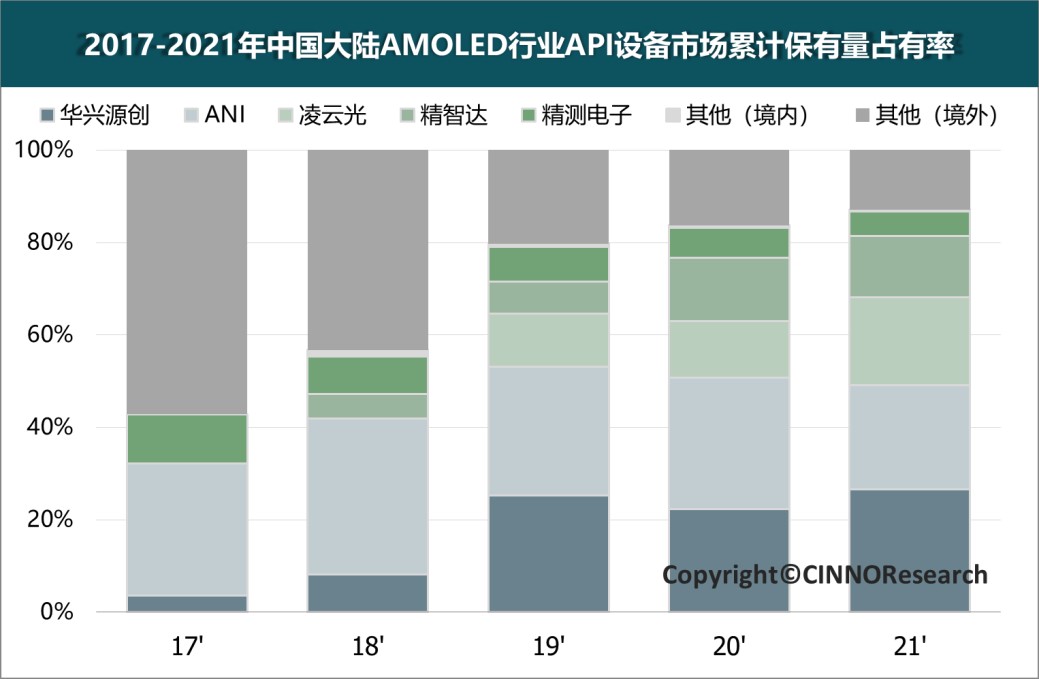

2021年,华兴源创以32%的市场规模成为中国大陆AMOLED行业Cell/Module制程检测设备厂商的No.1。主要原因为,华兴源创在De-Mura设备业绩亮眼,同时在API设备领域也有较大优势,在中国大陆市场其业绩已经超越了韩国ANI,成为中国大陆市场API设备市占率最高的设备商。

2021年排名第二的精测电子,其核心产品为信号发生器,是业绩最多的本土设备商,De-Mura设备业绩仅次于华兴源创,在AVI、API、OTP设备、老化设备均有布局,但业绩相对较少。

2021年排名第三的精智达,是近年来在AMOLED行业发展较快的本土设备商之一,Cell/Module制程检测设备布局完整,AVI、API、老化设备、OTP设备、信号发生器均有良好业绩,其AVI设备目前市占率仅次于Young Woo,是业绩最多的本土设备商;

2021年排名第四的凌云光,在机器视觉技术方面拥有较强技术实力,近几年持续布局AMOLED模组市场,目前在API领域业绩较多。

2021年排名第五的韩国设备商Young Woo,专注AVI和老化设备。另外一家韩国设备厂商ANI专注API领域。在本土设备商的冲击下,韩国设备商在中国大陆的市场占有率正逐渐降低。

图示:AMOLED行业Cell/Module制程检测设备商产品布局,来源:CINNO Research

AMOLED行业Cell/Module自动光学检测设备市场分析

在Cell/Module制程检测设备中,自动光学检测设备是基于光学原理,检测并分析产品缺陷、保证和提升产品良率及质量,主要包括画质检测设备、De-Mura设备、OTP设备等,是AMOLED行业Cell/Module制程检测设备的主要构成,在Cell/Module制程检测设备的投资中占比约60%以上。

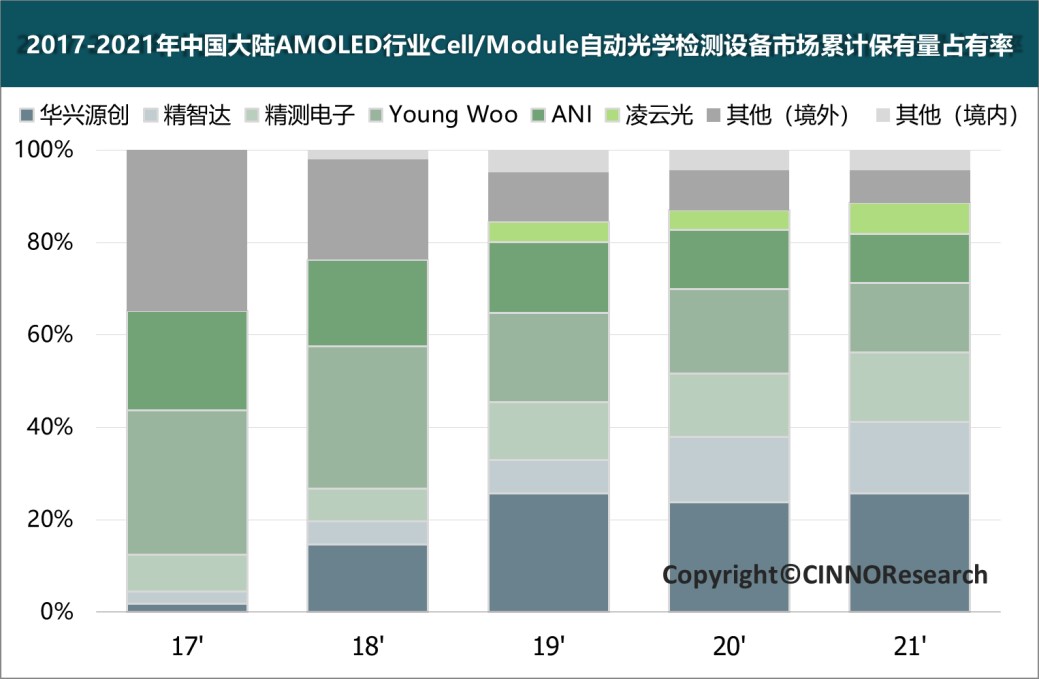

根据CINNO Research统计,2017-2021年中国大陆AMOLED行业Cell/Module制程自动光学检测设备销售保有量前三位的设备厂商分别为华兴源创、精智达和精测电子。

CINNO Research统计数据显示,华兴源创在2017年累计保有量占有率为2%,到2021年提升至26%;精智达在2017年的累计保有量占有率为3%,到2021年已超过15%;精测电子在2017年累计保有量占有率约为8%,到2021年提升至约15%;韩国设备商Young Woo在2017年累计保有量占有率最高达到31%,到2021年降至约15%;韩国设备商ANI在2017年累计保有量占有率约21%,到2021年降至约11%。

图示:2017-2021年中国大陆AMOLED行业Cell/Module制程自动光学检测设备厂商累计保有量占有率,来源:CINNO Research

在自动光学检测设备中,画质检测设备用于检查面板的画质、点线缺陷、Mura等,是用以保证产品质量的主要设备,其中,Cell画质检测设备也称为AVI设备,Module画质检测设备也称为API设备。Cell阶段面板尚未绑定驱动IC,需要画质检测设备提供模拟驱动信号,Module阶段面板已经绑定驱动IC,只需要提供数字信号,因此AVI设备的自动化技术门槛更高。

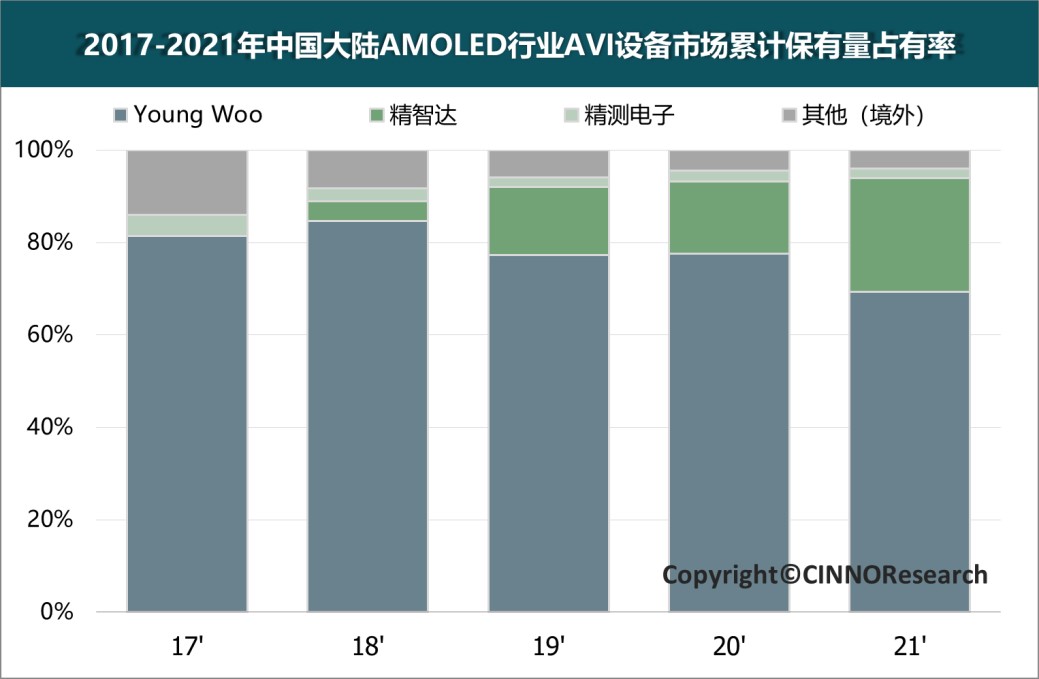

在AMOLED行业发展初期,AVI设备以韩国设备商为主,随着国内AMOLED检测技术的提高,设备国产化率迅速提升。CINNO Research统计数据显示,到2021年中国大陆AMOLED行业国产设备商在AVI设备市场累计保有量占有率为27%,主要贡献来自于本土设备商精智达、精测电子等。其中,精智达2018年进入AMOLED行业AVI设备市场,累计保有量持续提高,到2021年已达25%。

图示:2017-2021年中国大陆AMOLED行业AVI设备市场累计保有量占有率,来源:CINNO Research

在AMOLED行业API设备领域,中国大陆已有多家设备商参与,销量第一位为华兴源创,第二位为凌云光,第三位为精智达。CINNO Research统计数据显示,到2021年中国大陆AMOLED行业国产设备商在API设备市场的累计保有量占有率为65%。

图示:2017-2021年中国大陆AMOLED行业API设备市场累计保有量占有率,来源:CINNO Research

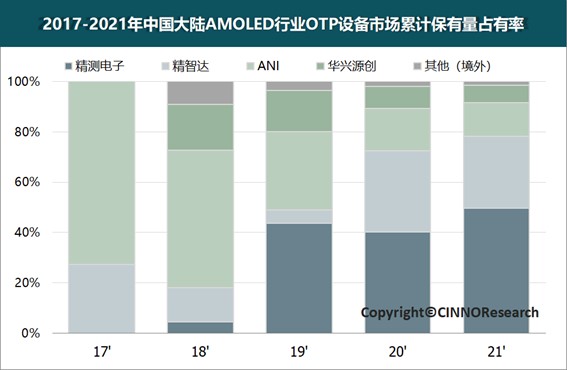

在AMOLED行业,OTP设备用于将光学参数烧录进寄存器以提升画质。CINNO Research统计数据显示,AMOLED行业OTP设备领域的国产设备商主要是精测电子、精智达和华兴源创,到2021年中国大陆AMOLED行业OTP设备国产设备商的累计保有量占有率为85%。

图示:2017-2021年中国大陆AMOLED行业OTP设备市场累计保有量占有率,来源:CINNO Research

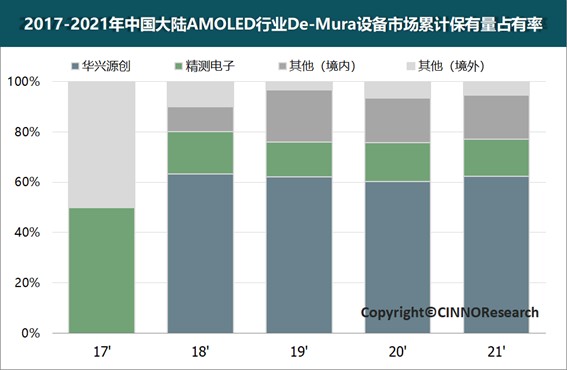

在AMOLED行业,De-Mura设备用于AMOLED模组的Mura补偿,可进行De-Mura画面拍摄、补偿数据烧录等。CINNO Research统计数据显示,到2021年中国大陆AMOLED行业De-Mura设备国产设备商的累计保有量占有率达95%,主要设备商为华兴源创和精测电子等。

图示:2017-2021年中国大陆AMOLED行业De-Mura设备市场累计保有量占有率,来源:CINNO

AMOLED行业Cell/Module Aging设备市场分析

在AMOLED行业,除自动光学检测设备外,Aging (老化)设备也是Cell/Module制程的重要检测设备之一。CINNO Research统计数据显示,2017年中国大陆AMOLED行业国产Aging设备商累计保有量只有14%,随着各设备商不断提高和稳定设备性能,及面板厂商对国产设备的认可,到2021年该数值已大幅提升至40%。在该领域,主要国产设备商为精测电子和精智达等,其中Module制程的Aging设备新购已几乎完全引用国产设备,部分Cell制程仍选用韩国设备商。

图示:2017-2021年中国大陆AMOLED行业Cell/Module制程Aging设备市场累计保有量占有率,来源:CINNO Research

CINNO Research认为,随着国内本土设备商加大研发投入更好的提升设备性能,及国内持续的国产化利好政策下,本土设备商的综合竞争力及市占率将不断提升。